Auch wenn sie am Ende nicht jeden trifft, so kommen doch fast alle Menschen früher oder später mit ihr in Berührung: Die Erbschaftsteuer begegnet uns zumeist in einer Phase, in der man sich mit solchen Dingen eigentlich gar nicht gern beschäftigen möchte. Umso wichtiger ist es deshalb, beim Thema Erbschaft im Voraus zu planen. Denn wenn die Freibeträge überschritten werden, wird es schnell sehr teuer. In diesem Beitrag zeigen wir Ihnen, wie die Erbschaftsteuer berechnet wird, wo die Freibeträge liegen und wie Sie diese am besten nutzen können. Außerdem erfahren Sie, was sich durch die letzte Erbschaftsteuerreform im Jahr 2016 geändert hat.

Grundlagen: Die Erbschaftsteuer im Überblick

Grundsätzlich muss jeder, der als Erbe ein Vermögen erwirbt, dafür Erbschaftsteuer zahlen. Dabei geht es nicht nur um Geld. Auch Sachen, insbesondere Immobilien, Wertpapiere oder Geschäftsanteile können vererbt werden und so zum Teil des Nachlasses werden. Alles, was Sie geerbt oder durch ein Vermächtnis erworben haben, müssen Sie nach dem Erbfall dem Finanzamt anzeigen. In der Regel wird hierfür eine Erbschaftsteuererklärung abgegeben. Diese sollten Sie im besten Fall bei einem Fachanwalt oder Steuerberater anfertigen lassen, der dann auch schon aus Ihren Angaben die Höhe der zu zahlenden Erbschaftsteuer berechnet.

Häufig führen die vergleichsweise großzügigen Freibeträge zwar dazu, dass am Ende tatsächlich keine Erbschaftsteuer gezahlt werden muss. Trotzdem sollte sich jeder über die Grundsätze der Erbschaftsteuer im Klaren sein. Denn die Erbschaftsteuer kann durch viele Faktoren beeinflusst werden, um die man sich schon frühzeitig kümmern sollte. Das gilt sowohl für potentielle Erben als auch für die Menschen, die ihre Nachfolge planen wollen.

Erbschaftsteuer und Schenkungssteuer

Die Erbschafts- und die Schenkungssteuer sind untrennbar miteinander verzahnt. Sie sind zusammen im Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG) geregelt und im Wesentlichen identisch. Beide Abgaben besteuern ein Vermögen, das man ohne Gegenleistung erwirbt. Die Schenkungssteuer wird bei Schenkungen unter Lebenden erhoben; der Erwerb von Todes wegen unterliegt der Erbschaftsteuer.

Bemessungsgrundlage

Die Bemessungsgrundlage für die Erbschaftsteuer ist das Vermögen abzüglich der Verbindlichkeiten (Schulden), juristisch spricht man auch vom Reinnachlass. Als Verbindlichkeiten sind abzugsfähig: Erblasserschulden (Schulden des Erblassers), Erbfallschulden (Schulden, die durch den Erbfall entstehen, z.B. Beerdigungskosten, Verbindlichkeiten aus Pflichtteilen, Vermächtnissen und Auflagen, die zu erfüllen sind) und Nachlasserbenschulden (Verbindlichkeiten aus der Verwaltung des Nachlasses).

Bei Schenkungen und im Falle der vorweggenommenen Erbfolge ist der steuerliche Wert des übertragenen Vermögens die maßgebliche Bemessungsgrundlage für die Berechnung der Steuer.

Die Steuerklassen des ErbStG

Einer der wichtigsten Faktoren für die Berechnung der Erbschaftsteuer ist der Verwandtschaftsgrad zwischen Erblasser und Erbe bzw. zwischen Schenker und Beschenktem. Je nach Verhältnis zum Erblasser/Schenker werden die Erben/Beschenkten in Steuerklassen eingeteilt, für die dann jeweils unterschiedliche Steuersätze und Freibeträge gelten. Wichtig: Diese Steuerklassen gelten wirklich nur für die Berechnung der Erbschafts- bzw. Schenkungssteuer. Mit den normalen Steuerklassen, den Lohnsteuerklassen I bis VI, haben sie nichts zu tun.

Gemäß § 15 ErbStG werden die Steuerklassen wie folgt unterschieden:

- Unter Steuerklasse I fallen die nächsten Verwandten des Erblassers. Das sind Ehegatten und eingetragene Lebenspartner, Kinder und Stief- oder Adoptivkinder, Enkelkinder und Stiefenkel (wenn deren Eltern verstorben sind) sowie Eltern und Voreltern (beim Erwerb durch Erbschaft).

- Unter Steuerklasse II fallen zunächst Eltern und Voreltern, die nicht durch Erbschaft, sondern durch Schenkung Vermögen erwerben. Daneben gehören in diese Steuerklasse entferntere Verwandte wie Geschwister und deren Kinder, Stief- oder Adoptiveltern, Schwiegereltern und Schwiegerkinder sowie geschiedene Ehegatten oder Lebenspartner einer aufgehobenen Lebenspartnerschaft.

- Für Steuerklasse III bleiben dann noch alle anderen Erwerber von Schenkungen oder Erbschaften. Darunter fallen beispielsweise entferntere Verwandte, die nicht zu den Steuerklassen I oder II gehören, sowie Freunde oder Bekannte.

Die Steuersätze und Freibeträge im Einzelnen

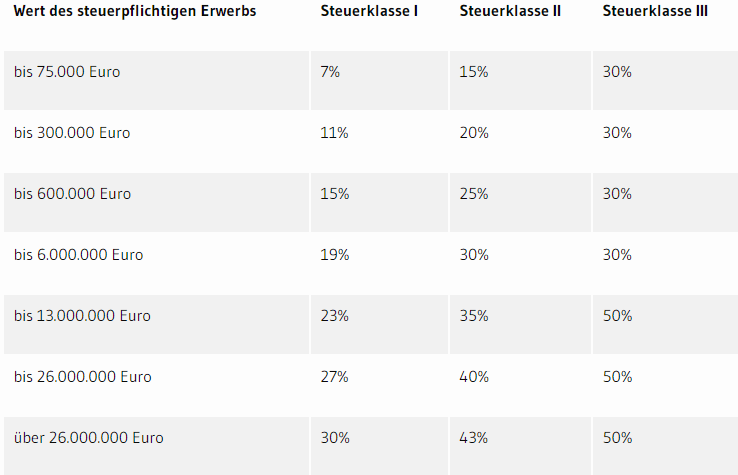

Nun, wo alle Erben in Steuerklassen eingeteilt sind, regeln die jeweiligen Steuersätze, wie hoch die Erbschaftsteuer dann tatsächlich für jeden Einzelnen ist. Die Höhe des Steuersatzes richtet sich nach zwei Faktoren: dem Wert des steuerpflichtigen Erwerbs und der Steuerklasse:

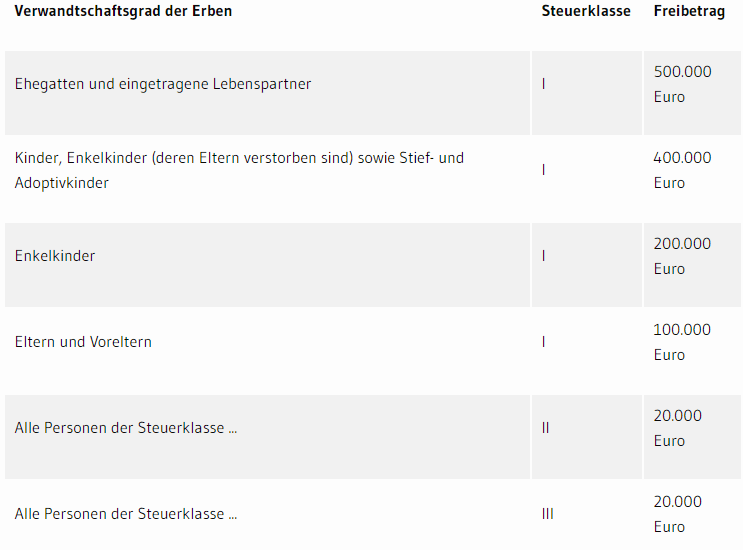

Das Finanzamt prüft, ob und in welcher Höhe der Erbe einen Freibetrag nutzen kann. Also wird erst der Freibetrag abgezogen, dann der Steuersatz auf den sogenannten steuerpflichtigen Erwerb angewendet, um die Höhe der Erbschaftsteuer zu berechnen. Die allgemeinen Freibeträge richten sich im Grundsatz wieder nach den Steuerklassen, doch auch innerhalb der Steuerklassen gibt es Unterschiede:

Neben die allgemeinen Freibeträge, die jeder Erbe nutzen kann, treten zusätzlich noch die sogenannten besonderen Versorgungsfreibeträge. Diese Freibeträge können aber nur Ehegatten und eingetragene Lebenspartner sowie Kinder, Stiefkinder und Adoptivkinder des Erblassers nutzen. Für Ehegatten und eingetragene Lebenspartner beträgt der besondere Versorgungsbeitrag zusätzliche 256.000 Euro, dieser ist allerdings um nicht der Erbschaftsteuer unterliegende Versorgungsbezüge (z.B. steuerfreie Witwenrenten) zu kürzen. Für Kinder, Stiefkinder und Adoptivkinder richtet sich die Höhe nach deren Alter:

Steuertipps: So planen Sie Ihren Nachlass

Um Erbschaftsteuerzahlungen für Ihre Erben soweit wie möglich zu vermeiden, sollten Sie Ihren Nachlass bereits frühzeitig planen. Warum? – Nun, man kann die Steuerpflicht leider nicht dadurch umgehen, dass man kurz vor seinem Tod einfach große Teile seines Vermögens verschenkt, um so den Wert des Nachlasses zu mindern. Denn wie bereits gesagt, sind Erbschafts- und Schenkungssteuer weitestgehend identisch. Sowohl die Steuersätze als auch die Freibeträge sind bei der Schenkungssteuer genauso hoch wie bei der Erbschaftsteuer.

Freibeträge der Schenkungssteuer nutzen

Doch die Freibeträge der Schenkungssteuer bieten einen entscheidenden Vorteil: Sie können sie mehrfach nutzen. Alle zehn Jahre ist das möglich. Kindern können so beispielsweise alle zehn Jahre Schenkungen im Wert von bis zu 400.000 Euro gemacht werden, ohne dass dafür eine Steuerzahlung fällig wird. So lässt sich der Nachlass Stück für Stück mindern und die Erbschaftsteuer wird vielleicht ganz vermieden, jedenfalls aber verringert.

Wie Sie auch mit einem Berliner Testament sparen können

In steuerrechtlicher Sicht hat das Berliner Testament einen entscheidenden Nachteil.

Normalerweise können in dieser Familienkonstellation die Freibeträge der Erbschaftsteuer zweimal genutzt werden, nämlich in beiden Erbfällen der Eltern. Diese Möglichkeit wird durch ein Berliner Testament aber abgeschnitten, denn hier erbt das Kind ja nur einmal, und kann dementsprechend auch nur bei diesem Erbfall seinen Freibetrag geltend machen. Bei großen Vermögen entsteht dadurch für Ihre Nachkommen eine ganz erhebliche Belastung.

Doch auch ein Berliner Testament können Sie so gestalten, dass Ihre Nachkommen den Freibetrag zweimal nutzen können. Dazu legen Sie beim Tod des Erstversterbenden einen bestimmten Geldbetrag (oder andere Vermögenswerte) fest, die das Kind als Vermächtnis erhalten soll. Dieses Vermächtnis wird allerdings bis zum Tod des Letztversterbenden gestundet. Genau wie beim normalen Berliner Testament erhalten die Nachkommen ihr Erbe also erst nach dem Tod des Letztversterbenden. Die Steuerklasse und der Freibetrag für das Vermächtnis richten sich aber nach dem Verwandtschaftsgrad zum Erstversterbenden.

Seit 2016: Verschärfte Regelungen zum Betriebsvermögen

In der Vergangenheit war die Erbschaftsteuer immer wieder Gegenstand politischer Diskussionen. Zuletzt ging es dabei um die Versteuerung eines geerbten oder durch Schenkung erworbenen Betriebsvermögens. Dieses Betriebsvermögen wurde durch die alte Fassung des ErbStG weitreichend verschont. So waren die Erwerber eines Betriebsvermögens erheblich besser gestellt als die Erwerber von Privatvermögen. Diese sogenannten Verschonungsregeln hatte das Bundesverfassungsgericht (BVerfG) allerdings im Dezember 2014 für verfassungswidrig erklärt und den Gesetzgeber aufgefordert, nachzubessern.

Die Nachbesserung ist dann im Herbst 2016 durch das Gesetz zur Anpassung des Erbschaftsteuer- und Schenkungsteuergesetzes an die Rechtsprechung des Bundesverfassungsgerichts erfolgt. Dieses Gesetz hat die beanstandeten Verschonungsregeln in gewissen Punkten verschärft. Kritiker werfen dem Gesetzgeber allerdings vor, dass das neue Gesetz noch komplizierter und undurchsichtiger sei als das alte.

Sie möchten mehr zur Besteuerung von Betriebsvermögen erfahren? Lassen Sie sich von unseren Experten genau die Regelungen erklären, die Sie persönlich betreffen. Wir beraten Sie gerne.

Fazit zur Erbschaftsteuer: Frühzeitig vorsorgen!

Wenn Sie die Freibeträge des ErbStG effizient nutzen, können Sie die Steuerpflicht für Ihre Erben erheblich mindern und somit mehr Vermögen in die nächste Generation übertragen. Dazu sollten Sie Ihren Nachlass aber frühzeitig planen und ein Testament erstellen, welches die steuerlichen Besonderheiten des Erbrechts berücksichtigt.

Doch leider steckt gerade bei der Testamentserstellung der Teufel oft im Detail. Für privatschriftliche Testamente hat der Gesetzgeber strenge Vorgaben geschaffen. Schon kleine Missverständlichkeiten können dazu führen, dass sich die Erben hinterher streiten müssen; sei es untereinander oder mit dem Nachlassgericht.

Engel & Paschhoff kann sowohl bei der steuerlichen als auch bei der rechtlichen Beratung im Erbrecht auf langjährige Erfahrungen zurückblicken. Wir würden uns freuen, Sie bei der Planung Ihres Nachlasses begleiten und unterstützen zu dürfen. Vereinbaren Sie dazu einfach einen persönlichen Beratungstermin in unserer Kanzlei.

Das könnte Sie auch interessieren

COVID-19 – Alles, was Unternehmer jetzt wissen müssen

Inhalte Pandemieplan erstellen Kurzarbeit beantragen Lohnfortzahlungen leisten Schul- und Kitaschließungen Entschädigung des Unternehmers Entschädigung laufender Kosten Gewerblicher Versicherungsschutz Betriebsbedingte Kündigung Steuerliche Maßnahmen Wirtschaftliche Maßnahmen Besonderheiten

Vorsicht bei Wettbewerbsverboten ohne Karenzentschädigung

Während das Arbeitsverhältnis besteht, ist die Sache klar: Arbeitnehmer dürfen nicht in Konkurrenz mit ihrem Arbeitgeber treten. Dieses Wettbewerbsverbot ist auch gesetzlich geregelt, und zwar in § 60